今のマクロ経済学は間違っている=吉川洋/1

2013年4月に日本銀行が始めた“異次元”金融緩和は、2%インフレ目標が未達成のまま、9年が経過しようとする今もなお続いている。連載「異次元緩和を問う」では、この実験的政策の帰結から何をくみ取るべきなのか、経済学者やエコノミストに問うてゆく。1回目は立正大学学長の吉川洋氏に聞いた。

著書『デフレーション』(日本経済新聞出版)を滞在中のパリで書き上げたのは2012年11月。マイルドなデフレ(物価下落)に対し金融政策の効果は限られると論じた。日銀に大胆な金融緩和を求める安倍政権が、衆院選の勝利を受けて誕生する直前のことだ。

当時なされていた議論は明快だった。「デフレは“貨幣的現象”だから、貨幣の量を増やせば止まる。量的緩和をやらない日銀が悪い」と。私は「それは違う」と述べた。根底にあるマクロ経済学のモデルが間違っているからだ。

モデルでは、長期的な均衡としてマネーの量と物価が比例する「貨幣数量説」が成り立つとし、将来への期待が絶大な役割を果たす。いま中央銀行がマネーを出し続けると言えば、合理的な消費者は物価が上がるに違いないと思い、そう思ったとたんに物価が上がる──と結論づける。ポール・クルーグマンはじめ、米国の著名な経済学者が1990年代後半から盛んに繰り広げていた議論だ。

確かに期待は、株価や地価、為替など資産市場では非常に大きな役割を果たす。「市場参加者が株価は上がると思っている」と市場参加者が思えば株を買い、実際に株価が上がる。

だが、消費者物価は株価とは違う。人々も価格をつける企業もマネーの量など意識していない。逆に、誰もが頭に入れている政策変数といえば消費税率だ。だから増税前に駆け込み需要が発生する。

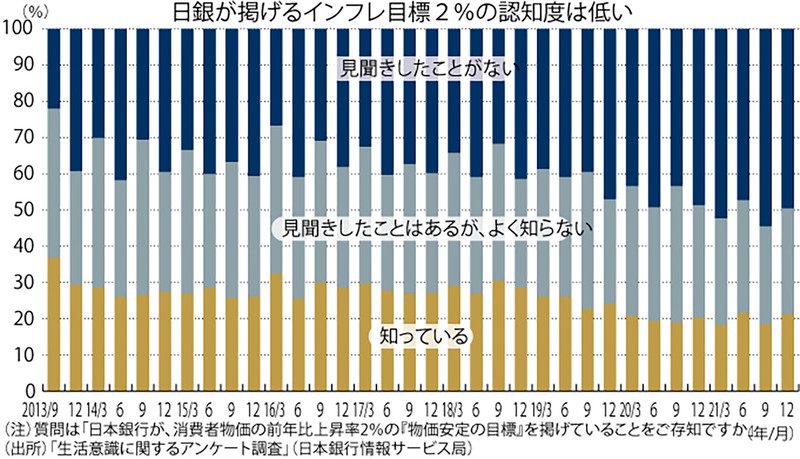

そもそも、日銀自身、四半期ごとに行う世論調査で「2%のインフレ目標を知っているか」と聞いているが、「よく知らない」「見聞きしたことがない」との回答が半分以上を占め続けている(図)。

この9年を振り返ると「だから言っただろう」という気分になる。異次元緩和に効果はなかったことは、事実を確認すれば明らかだ。

「日銀がマネーを出せばデフレが止まり、実体経済も回復する」という論理だったが、まず物価に影響を与えられなかったことははっきりしている。肝心の実体経済を見てみると、13~19年度を平均した実質GDP(国内総生産)成長率は欧米より低い0・9%。一番ひどいのは実質消費で0・1%とほとんど伸びていない。だから閉塞(へいそく)感が強いままなのだ。

『デフレーション』では、先進国で日本だけがデフレに陥った要因を、名目賃金の下落だと指摘していた。皮肉なことに、異次元緩和への注目度が薄れる段になって賃上げが重要課題として浮上している。

デフレの要因は賃金下落

名目賃金には下方硬直性がある。ところが、賃金を通し物価を下がりにくくする「デフレストッパー」が日本だけ雇用形態の変化などにより外れてしまった。

米国や欧州の物価の推移をみると、95年以降モノの値段は日本と同様に下がる一方、サービスは上がっている。サービスは労働集約的で、価格は名目賃金と連動するが、欧米で名目賃金は上がっているからだ。モノとサービスを合わせた消費者物価は、サービスの価格が上がっているため下がらなかった。

20年に「研究生活をしめくくる『卒業論文』のようなもの」と記した著書『マクロ経済学の再構築』(岩波書店)を刊行。主流マクロ経済学を、都合のいい非現実的な仮定に基づいた「砂上の楼閣」と断じた。

今のマクロ経済学は、合理的・代表的な消費者を想定したミクロのモデルを相似拡大して全体を理解しようとする。そこに中央銀行というプレーヤーが登場し、期待に働きかける。難しい理論モデルが作られ、どんどん洗練されてきたが、モデルには何の根拠もなく、むしろ害悪をもたらしている。

足元を見ても、資源価格の上昇を発端とした米国のインフレは賃金上昇とのスパイラルに陥りつつあり、FRB(米連邦準備制度理事会)の対応は後手に回っている。FRBはインフレ5%の段階でも「一時的」だとしきりに言っていた。それは金融緩和で物価上昇を目指す時、2%のインフレ目標を一時的に超えること(オーバーシュート)が正しいとするモデルが念頭にあったからだ。

日銀も今後、インフレ2%が近づいた時にモデル通りオーバーシュートさせるのか、緩和基調を手じまいするのか。難しい局面を迎える。

『マクロ経済学の再構築』では、再構築の柱にケインズの有効需要の理論を置き、ミクロの裏付けとして統計物理学の手法を用いた。一方で、ケインズ経済学において不況の際に有効需要を補う方策とされる財政支出を処方箋とはしない。

財政支出を勧めない理由

短期の実体経済の動きが有効需要で決まるのは確かだ。といっても目先の数字だけではない経済成長を目指す視点に立てば、持続性のある需要かどうかが問われる。だから、需要を創出するようなイノベーションこそが重要だ。

たとえば財政支出で大仏を作れば、GDPは増える。だが、大仏を作ってメリットはあるのか。今の日本では、日銀が国債を無制限に買う方針を掲げているため財政規律が緩み、意味のある財政支出なのか疑わしいものが混じってきている。それこそが、異次元緩和の副作用だ。

対照的に米国の主流派経済学者は、金融政策の限界が認識された2010年代後半から、低金利下で長期停滞から脱するための経済政策として財政支出を論じ始めた。

低金利環境は借り手にとって有利だから、意味のある財政支出であれば財政負荷が小さい今、国債で行えばいいという論は半分正しい。だが、「政策」は常に総合的な判断だ。低金利はいつまで続くのか。世界的に長期金利は上がり始めており、日本だけが日銀が国債を買うことで抑え続けられるだろうか。

財政の持続性では、名目成長率と長期金利の関係が重要となる。成長率が金利を上回る現状はあくまで一時的だ。そのなかで財政支出を拡大することはギャンブルに等しい。

金利は資源配分に対して手旗信号的な役割を果たす。3%の金利とは、企業が融資を受けて設備投資する時、リターンが3%を超えるものしかできないということだ。

0%の金利が意味するところは「なんでもあり」。資源配分機能が失われ、異常な状態だ。それこそ大仏でもいいとなる。国民は納得できるのか。私は納得しない。

(吉川洋・経済学者)

(構成=黒崎亜弓・ジャーナリスト)

■人物略歴

よしかわ・ひろし

立正大学学長。1951年生まれ。米エール大学博士。専攻はマクロ経済学。東京大学教授などを経て現職。