経済・企業 商社2021

資源バブルの「ジレンマ」 鉄鉱石と原料炭に依存する三井物産と三菱商事の苦悩=本山浩一+編集部

鉄鉱石と原料炭ビジネスで「資源メジャー」級の三井物産と三菱商事が、足元の資源価格の高騰に警戒感を強めている。短期的には収益の大幅増加要因だが、中長期的には、資源ビジネスの「脱炭素化」への対応で、経営判断を遅らせる要因にもなりかねないからだ。(商社2021)

鉄鉱石の市況は、この4~6月期には、1トン当たり199ドル(前期は119ドル)、一時は史上最高値の220ドルに到達した。

中国が新型コロナに対する景気対策で、国内のインフラ投資を加速、中国の粗鋼生産が5月には1億トン弱と日本の年間生産量に匹敵する規模に膨張したことが要因だ。コロナワクチンの接種拡大で、欧米諸国でも経済が急回復していることが、鉄鉱石の需要に拍車をかける。

鉄鉱石に強い三井物産は2022年3月期の連結純利益見通しを4600億円から6400億円に上方修正した。6000億円台の突入は商社史上初だ。

鉄鉱石の還元材に使われる原料炭の市況も、5月初めから短期間で1トン当たり100ドル以上急騰した。

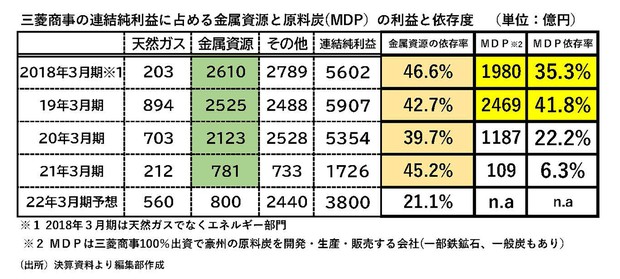

2018年3月期には原料炭だけで連結純利益の35%、19年3月期には実に42%を原料炭に依存していた三菱商事の4~6月期の利益は史上2番目の好成績だった。

今期は主力の液化天然ガス(LNG)や市況が高騰する銅の収益拡大が見込めるほか、資源以外の化学や食料、自動車なども好調で、中間期には6000億円台の上方修正が視野に入る。

新技術で激減する需要

しかし、三井物産、三菱商事の社内では、好業績とは裏腹に、慎重な見方が支配的だ。両社の屋台骨を支えてきた資源ビジネス、とりわけ石炭を還元材に鉄鉱石から高炉で鉄を作る鉄鋼ビジネスが、近い将来、「持続可能性の制約」に突き当たることが確実なためだ。

まず、原料炭については、「脱炭素」の世界的な流れのなかで、石炭の代わりに水素を還元材にする新しい技術が確立されれば、需要はいずれ激減する。

特に脱炭素に先鋭的な欧州は二酸化炭素(CO2)を排出して作った鉄鋼製品に高関税を掛ける政策を進めており、洋上風力や水力など豊富な再生可能エネルギー資源を使って水素還元鉄の世界を作り上げようとしている。

両社は、水素還元鉄について「莫大(ばくだい)な量の水素が何年ごろから経済的な価格水準で入手可能となるか見通すのは難しい」(三井物産)、「水素還元鉄は実用化に向けて製造コスト削減が課題。技術の確立にはしばらく時間がかかる」(三菱商事)とみている。

だが、三菱商事の垣内威彦社長は本誌のインタビューに対して「原料炭は、時間軸をしっかり見極めながら、技術革新とともに、抜本的に事業を見直す覚悟を持ったうえで、安定供給の責任を果たすこととの両立が求められている。そのバランスは非常に難しいが、それができるかが、マネジメントできているかどうかの証左になる」と語る。

原料炭に比べ、鉄鉱石は楽観的な見方が根強い。三井物産の堀健一社長は本誌のインタビューに対して「鉄鉱石はダイベストメント(投資の引き揚げ)の対象にはならない。鉄はビルディングブロックそのものであり、世界のインフラの新設・更新を含めて、絶対に必要な素材。しっかり供給責任を果たしていく」と強調する。

しかし、CO2を大量に排出する高炉の制約から、スクラップから電炉で鉄を作るプラントが主流になれば、鉄鉱石の需要も減少する。

三井物産は「世界最大の鉄鉱石需要国である中国で今後電炉鋼生産が拡大し、スクラップ利用の促進が見込まれる。現在の非常に高いレベルの粗鋼生産量もピークアウトすることが見込まれ、中国の輸入は今後緩やかに減少に転じていく」とも予想している。

「座礁資産」の不安

もちろん、現実的に考えれば、世界の鉄鋼産業が一気に水素還元鉄や電炉に置き換わることは考えにくく、鉄という素材そのものは当面、安泰と考えるのが穏当だろう。

インドを筆頭としたアジア、アフリカ、中南米の新興国のインフラ開発はこれからが本番だ。それに対し、供給サイドでは、今から鉄鉱石や原料炭の鉱山に巨額の投資をするプレーヤーが出てくる可能性は低く、競争力のある巨大な鉱山が新たに発見される可能性も小さい。

鉄鋼産業の脱化石燃料シフトが完全に実現するまでの移行期に原料炭と鉄鉱石はむしろ三菱商事と三井物産の収益を大きく支えることになる。

三菱商事の原料炭の海上輸出のシェアは約3割で「世界最大規模」。しかも現行の生産量の「60年分以上の資源量」(三菱商事)を保有している。

三井物産の鉄鉱石も同様だ。同社が豪州に持つ鉄鉱石は品位が高く、「1トン当たりの市況が今の半分の40ドル下落しても黒字が出る」(商社アナリスト)といわれるほど競争力が高い。三井物産が豪BHPやリオティントなど資源メジャーと共同開発する豪州の鉱山の埋蔵量は実に400億トンを超え、物産の現在の生産規模の100年以上の資源量だ。

とはいえ、鉄鋼ビジネスの「脱炭素」の時間軸が、商社が予想するように20~30年の単位で進むのかは、誰も確約できない。内燃機関で安定した収益を稼いでいた自動車業界が、新興EV(電気自動車)メーカーの米テスラというゲームチェンジャーの登場で、一気にそのビジネスモデルを揺さぶられたように、鉄鉱石・原料炭の巨大権益が一夜で「座礁資産」になるようなことは、本当にないのか。

資源市況の高騰にもかかわらず、非資源商社の伊藤忠商事の株価純資産倍率(PBR)が1・4倍前後で推移しているのに対し、三井物産と三菱商事は0・8倍台にとどまっているのは、資源商社の厳しい未来を見通しているかのようだ。

(本山浩一・ジャーナリスト)

(編集部)