マーケット・金融 緊急特集 世界大動乱

《緊急特集》「悪い円安」という為替アラームはなぜ政治家に届かないのか=唐鎌大輔

弱い日本の弱い円 成長を犠牲に蓄積するダメージ 為替アラームは政治に届くのか=唐鎌大輔

<第2部 弱い日本の弱い円>

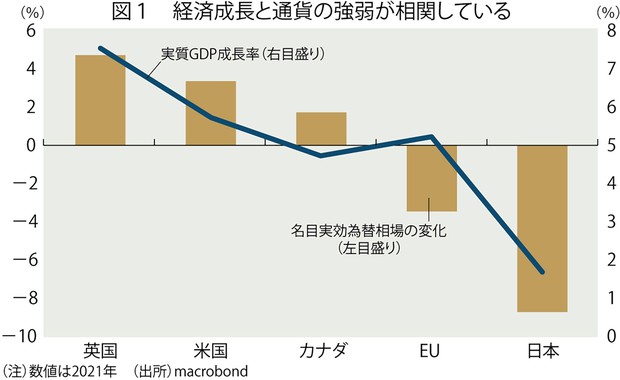

為替市場は、成長率の仕上がりが通貨の強弱を規定するほど単純な世界ではない。だが、パンデミック下では、その単純さが成立している(図1)。今や、日本以外のG7(主要7カ国)諸国は全て「行動制限よりも経済正常化→実質国内総生産(GDP)成長率の復元→供給制約もあって物価は上昇→賃金も上昇→金融政策は正常化」の経路に入っており、円以外の多くの通貨は押し上げられている。(緊急特集 世界大動乱 特集はこちら)

新規感染者数と行動制限にこだわって成長を犠牲にする日本とは対照的に、欧米は経済活動を止めずに走り続けている。それゆえに需要超過からのインフレ高進が問題になっている。世界にとってはインフレやこれに伴う金利上昇こそ最大の関心事である。

活力奪うコロナ対策

世界的な金利上昇圧力に押され日本国債の金利も押し上げられているが、ここでも日本の特異さは目につく。日本銀行は2月14日、イールドカーブ・コントロール(長短金利操作、YCC)の枠組みにおいて、許容上限とされる0・25%を指し値として無限に国債購入を行うオペ(指し値オペ)を実施し、金利上昇を抑制した。指し値オペの有無にかかわらず、金利水準はいずれ落ち着くと思われるが、わざわざ長期債市場に介入することで新たな不安も浮上する。

いうまでもなく「金利が上がったら抑えてもらえる」という債券市場は健全ではない。その警戒心は金融政策による価格統制が及ばない、為替市場や株式市場で発散される恐れがある。実際、昨年来の金融市場では円金利が落ち着く一方、日本株そして日本円のパフォーマンスは劣後してきた。

「債券で表現できないことを為替や株で表現している」という部分はあるように感じる。この点、筆者は「日本回避」が取引のテーマになっている、と昨年来述べてきた。慢性化する根拠薄弱な行動規制や入国規制は明らかに日本経済の活力を奪っている。

特に「鎖国」と揶揄(やゆ)される入国規制に関しては、日本に見切りをつける外資系企業や海外大学の動きが連日報じられている。岸田文雄政権は入国規制の緩和を決断しているが、そうした「日本回避」ともいえる動きはすでに金融市場では先行して起きていた。

過去1年間で名目実効為替相場(NEER、さまざまな通貨との交換比率を貿易額などで加重平均)で円が6%以上も下がったり(図2)、G7の株価指数で唯一前年を割ったりするのは、やはり日本固有の要因が悲観されているからだろう。本来、こうした危うい政治・経済の状況に対しては金利上昇(債券価格の下落)こそ最も音量の大きなアラームになるはずだが、指し値オペがある以上、これは機能しない。結果、為政者が実体経済に対し危機感を抱きにくい状況が続くことになる。

現在の厳格なコロナ対策を続ける限り、消費・投資意欲が停滞し続け、慢性的なダメージが蓄積されていくという事実は残り、内外格差は開くばかりになる。実際、2021年末時点でコロナ前のGDP水準を回復できていない先進国は日本くらいだ。

厳格なコロナ対策の結果が「さえない経済・金融情勢」なのだという危機感を為政者が感じ取れなければ、慢性的なダメージの蓄積は続く。本来、支持率の大幅低下など世論が政策修正を強いるのが、一番効果的なアラームになるはずではある。しかし、厳格なコロナ対策が経済の活力を奪っても政権の支持率は高い。

かかる状況下、アラームの役割は何が担うのか。筆者は円相場に託されると考えている。為替の変化は日常生活と密接な関係を持つ。名目・実質双方のベースで円安が進むことは、大きなアラームとして作用する。今後も日銀は金利上昇を抑制する方針を示しているが、そうした政策運営自体が円売りをたきつける恐れがある。

この円売りには二つの理由が考えられる。一つは金利差拡大からの円売り、もう一つは「日本回避」という思惑の強まりからの円売りである。より問題なのは後者だ。「この期に及んで緩和を継続しようとする日本」への警戒心が円売りを促す懸念はある。本来、債券市場は金利の上下動を通じて当該国の経済・金融情勢を映し出す。だからこそ、金利は「経済の体温」などと形容される。

だが、日本ではアラームのスイッチが切られており、市場の思惑は反映されない。インフレ高進がテーマになる環境で長期金利を抑制しようとする行為に対し、市場はその持続可能性に違和感を覚えるのではないか。違和感を持つ以上、日本を投資先として回避したいという結論には至りやすい。

指し値オペが起因に

こうした基本認識の下、筆者は指し値オペのような政策運営はヒステリックな円売りの引き金を引く可能性も視野に入れるべきだと考える。円安発・輸入物価経由の物価上昇は確実に日常生活を直撃する。周知の通り、日本の賃金・物価は上がらず、海外のそれは急騰しているので実質ベースでは名目ベース以上に円安が進む。そこに資源高も重なるので生活実感は確実に悪化する。「悪い物価上昇」や「悪い円安」といったフレーズが生活実感の悪化に直結し、支持率を下げ始めた時、政治は無視できなくなるだろうし、金融政策も調整を強いられる公算が大きい。

もっとも、「為替を理由に金融政策が動いた」という状況は本来避けたいところだ。その展開に至ってしまうと、金融市場の抱く「催促すればもらえる」という投機的思惑は強まる恐れがある。

今後、日銀に想定される「次の一手」は真っ当に考えれば、YCCにおける操作対象年限の短期化などで円金利全般を押し上げる行為などが考えられるが、それで急場をしのいでも次はマイナス金利解除などが求められるだけだ。

金融政策が為替市場の期待に付き合うと際限がないことは歴史が示している。ヒステリックな円安になる前に粛々とできる限りの正常化プロセスは検討してもよいように思える。「どのような形であれ正常化に反対」というのは真摯(しんし)な態度とはいえまい。

(唐鎌大輔、みずほ銀行チーフマーケット・エコノミスト)