マーケット・金融 緊急特集 世界大動乱

《緊急特集》唯一の「ゼロ金利通貨」円売り取引で生じる「円安」と「円高」=ベンジャミン・シャティール

低コストの魅力

過去数週間、米連邦準備制度理事会(FRB)や欧州中央銀行(ECB)などの主要な中央銀行がますますタカ派(利上げに前向き)になってきている。その一方、日銀は依然としてハト派(利上げに慎重)スタンスを継続しており、異色な存在となってきている。(緊急特集 世界大動乱 特集はこちら)

つまり、欧米主要国が利上げを目指す中で、円だけが唯一の「ゼロ金利通貨」となる可能性が高まっている。米国や欧州では短期金利がすでに急上昇しており、市場はECBの政策金利も今後1年間以内にマイナス圏を脱すると予想し始めている。

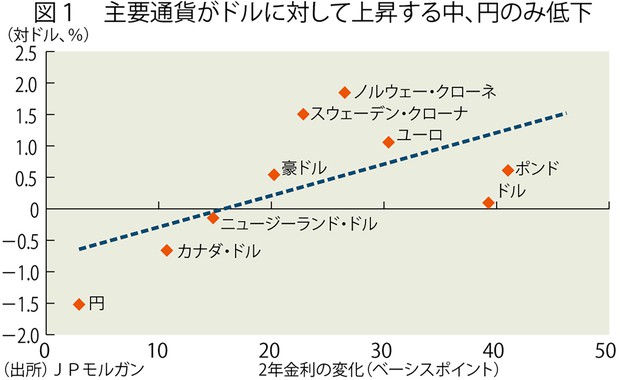

2月初のECB記者会見で、ラガルド総裁はこれまで繰り返されてきた「2022年内の利上げの可能性は低い」という発言を行わず、市場ではECBによる利上げ期待が強まった。当社はECBの利上げ開始予想を23年3月から今年12月に前倒しし、その後も23年、24年にそれぞれ0・75%の利上げを行うとの予想に変更した。こうした中で、各国中銀の政策スタンスの違いが明確に為替相場のテーマとなってきている。図1に示すように英ポンド、ユーロといった利上げ期待が高まっている通貨が上昇する一方で、円が弱くなっている。

FRBに関しては、海外投資家も利上げサイクルの前倒しを予想しており、3月の0・5%の利上げの可能性もより深刻に受け止められている。セントルイス連銀のブラード総裁も、1回の会合での0・5%の利上げや7月1日までに1%の利上げの実施を支持するとの見解を表明し、市場も反応した。

今回のFRBの利上げサイクルは、これまでの低いインフレ率の下で行われた緩やかな利上げよりも急速な利上げとなる可能性は否定できない。米国のインフレ率はより高く、構造的な要因が背景となっていると認識する必要があり、これはFRBのより強力な引き締めサイクルを促す可能性がある。

調達通貨の魅力高まる円

ECBのタカ派シフトは、円相場にとってどのような影響があるだろうか。ユーロは先進国通貨の中で円と並ぶ低金利通貨であるが、ECBのタカ派シフトによって欧州金利が上昇すれば、ユーロの資金調達(ファンディング)通貨としての魅力は低下するだろう。その結果、円が先進国通貨で利上げの織り込みが最も遅い通貨となるため、相対的に円のファンディング通貨としての需要が高まるだろう。

実は過去数週間、海外投資家からはファンディング通貨をユーロから円に切り替えるのが適切かどうかについて、すでに多くの問い合わせがあり、この傾向は続くと思われる。

市場は現在、2年後のユーロの1カ月物金利が0・7%近くまで上昇すると見込んでいる。その一方で、円金利については0・1%程度にとどまっている(スイス・フランは約0・4%)。円キャリートレード(円をファンディング通貨として売って高金利通貨を買う取引)は円の金利がその他の通貨の金利と比べて低い時に活発になることが多い。今回のECBのタカ派シフトによる利上げ期待の高まりにより、今後数年間、円は短期金利がゼロ付近で推移し続ける唯一の通貨となる可能性がある。

したがって、日銀が利上げに動く、もしくは市場が日銀の利上げを織り込み始めるまでは、海外投資家がファンディング通貨をユーロから円にシフトする可能性は高いだろう。

図2が示すようにユーロと円の金利は、低位での推移が続いてきた一方で、高金利通貨の金利はコロナのパンデミック(世界的大流行)前の水準まで回復してきている。そうした中で、今後、低金利通貨を売って高金利通貨を買うキャリートレードが活発化する可能性は高い。ある意味では、これは08年のリーマン・ショック以前の時代への回帰でもある。当時、円は海外投資家によって資金調達通貨として広く使われ、世界の投資家や金融機関による大量の円ショート(売り)ポジションの蓄積が見られた。このまま日本と世界の金利差の拡大が続けば、同じことが起こる可能性がある。

急激な円高リスクも

中長期的に見て、円がファンディング通貨としてキャリートレードに使われることが増えれば、投資家のリスク選好度が強まる(リスクオン)局面で円は先進国の高金利通貨や新興国通貨に対して下落しやすくなるだろう。

キャリートレードが活発化するとドル・円相場はこれまでよりもセンチメントに敏感に反応するようになるかもしれない。キャリートレードの性質上、リスクオフ時に投資家がポジションを閉じると、それまで売られていた円のようなファンディング通貨が買い戻されることになり、逆にリスクオン時にはファンディング通貨が売られることになる。

そういった意味で、ウクライナ情勢を巡る地政学的リスクの高まりには要注目だろう。

2月24日にはロシアのプーチン大統領が「特別な軍事作戦」の実施を表明し、今後も市場でリスクオフムードが続く場合、為替市場への影響がより明確になり始める可能性がある。円は資産市場の上下動に敏感なハイベータ通貨に対して上昇すると予想され、同様にドルとスイス・フランの上昇が見込まれる。

ECBのタカ派サプライズを受けて、短期的には日銀の動向にも警戒感が広がっている。円のポジションは依然としてショートに傾いているが、昨年末の高いショート水準よりは、いくらか中立に戻っている。最近は海外投資家の間で日銀の政策変更に関する臆測も飛び交っており、注目度が高い。日本も含めた世界の投資家は、日本の金利が半永久的に上昇しないことを前提にポジションを構築していただろう。

しかし、もし日本企業がコストアップに耐えられず、消費者物価が小幅でも上昇を始めたら、日銀の金融緩和解除に向けた思惑が市場では更に高まるだろう。仮に日銀から何かしらのタカ派的なサプライズがあれば、海外投資家により昨年積み上がった円ショートが短期的に巻き戻される可能性はある。

その場合、ドル・円相場が短期的に急落する(ドル安・円高)リスクは否定できないだろう。ウクライナ情勢などの地政学的リスクも円の買い戻しをさらに促す可能性もある。しかし、内外金利差が大きく拡大している状況では、そこを好機と捉えて、再び円を売る動きも活発化するものと思われる。

(ベンジャミン・シャティール、JPモルガン証券為替調査部長)